戸籍を改名しても借金の取り立てを欺くことは難しい

戸籍が変ると、取り立てはどうなるのか? というと、戸籍が変ったところで、業者もプロなので調べ上げてきます。

借金の取り立てを欺くことはむずかしいと思ってください。

戸籍を改名して、転籍届や分籍届を提出して従前の名前を消そうとしても、転籍前や分籍前の戸籍の一切がなくなるわけではありません。

つまり、どのように戸籍改名の手続きを繰り返したのか? その証拠は紐づけて、それぞれの役所に残るわけです。

地方自治体の繋がりで、手繰っていくことで、同一人物はわかるようになっています。

債権者側は役所にあなたのことを調べる手続きが可能です。

借り入れの証拠となる契約書の写しを役所に提示すれば、住民票や戸籍抄本を取得できるんです。それは戸籍法によって認められています。

戸籍法 第十条 第十条の二 第十条の二の一

第十条 戸籍に記載されている者(その戸籍から除かれた者(その者に係る全部の記載が市町村長の過誤によつてされたものであつて、当該記載が第二十四条第二項の規定によつて訂正された場合におけるその者を除く。)を含む。)又はその配偶者、直系尊属若しくは直系卑属は、その戸籍の謄本若しくは抄本又は戸籍に記載した事項に関する証明書(以下「戸籍謄本等」という。)の交付の請求をすることができる。

第十条の二 前条第一項に規定する者以外の者は、次の各号に掲げる場合に限り、戸籍謄本等の交付の請求をすることができる。この場合において、当該請求をする者は、それぞれ当該各号に定める事項を明らかにしてこれをしなければならない。

一 自己の権利を行使し、又は自己の義務を履行するために戸籍の記載事項を確認する必要がある場合 権利又は義務の発生原因及び内容並びに当該権利を行使し、又は当該義務を履行するために戸籍の記載事項の確認を必要とする理由

参照元 「電子政府の総合窓口」

https://elaws.e-gov.go.jp/search/elawsSearch/elaws_search/lsg0500/detail?lawId=322AC0000000224

戸籍改名をすれば金融機関は債務者の情報がわからなくなる…というケース事は、過去には確かにあったようです。なので、こういう噂が広がっているのだと思いますが、デジタルによる情報網が発達した現在、信用情報を偽ることは難しくなっています。

それでも、「万が一でも可能性があるなら…戸籍を変えて借金逃れをしたい」と思っている方に提言をするなら、やはり危険なのでやめたほうがよいといいます。

いくつかのケースを例にして、戸籍と借金について、さらに具体的にお話していきますので、自分に該当すると思われる箇所を読んでみてください。

戸籍を抜くと借金はどうなる? それぞれのケース

戸籍を変えての借金逃れはいずれ見つかる

基本的に、戸籍を改名したり、住所変更をしたりして、取り立てを逃れようとしても、業者を欺くことは難しいのが事実です。

煙に巻いた、と当人が思っているだけで、債権者は債務者の事情を把握していますし、そのうち調べてきます。その後高額な遅延利子を発生させ、国による強制執行だって行われかねません。

お金の貸し借りは原則的に刑事罰の対象とはなりませんが、民事において法的効力が発揮されます。

後で、しまった…となっても、後の祭りです。明らかに「返す気が無くてお金を借りた」ことが立証されれば、刑事罰に問われる可能性もあります。

詐欺罪となれば、以下のように、10年以下の懲役刑に処せられます。

とな刑法第246条

- 人を欺いて財物を交付させた者は、10年以下の懲役に処する。

- 前項の方法により、財産上不法の利益を得、又は他人にこれを得させた者も、同項と同様とする。

参照元 wikibooks

https://ja.wikibooks.org/wiki/%E5%88%91%E6%B3%95%E7%AC%AC246%E6%9D%A1

借金を踏み倒して結婚したら、その後取り立てがやってきます

結婚を控えていて、戸籍が変れば業者は自分のことをわからなくなるのではないか? と思う方がいますが、これも偽ることは難しいと思ってください。

債権者は戸籍変更後の債務者の事情を把握できるんです。

債権者は債務者の住民票や戸籍抄本を取得可能なことが、戸籍法によって認められています。

後々借金のもめ事で結婚生活が破綻しないためには、今のうちに問題解決に取り組んでおくがのベストです。

婚約者や家族への対応はセンシティブな問題ですので、慎重に対応しましょう!以下の記事の中の「結婚前の借金の対策法」の項目で、詳しくお話していますから、気になる方はぜひ参考にしてください。

旦那の借金の場合、離婚をしても「日常家事債務」に該当すれば返済義務はある

たとえば、旦那が借金をしていることがわかった場合、その連帯責任としての返済義務があるのか、ないのか? については、離婚をして籍を抜けば免れられるケースと、免れることが難しいケースの両方がありますので、注意をしておきましょう。

戸籍を変えても返済義務が発生する場合

- 連帯保証人である場合

- 住宅ローンや車のローンの共同名義の場合

- 旦那の借金が日常家事債務として認められる場合

基本的に知っておくとよいのは、連帯保証人であれば、離婚をしても返済義務が発生することになる、ということです。連帯保証人となっていなければ、返済義務は発生しません。

たとえば、共同名義の住宅ローンや車のローンなどがよい例で、離婚をしてもこれらについての法的責任はついてまわることになります。

一方、旦那が勝手に作った借金であるにも関わらず、離婚をしたとしても妻側に返済義務が発生する借金のケースがありますので、これは注意です。

それは、日常家事債務として旦那の借金が認められる場合です。

日常家事債務とは? 家族で必要とされる共同のお金のこと。

「日常家事債務」がどういうことを差すのか? というと、たとえば旦那さんが家賃や光熱費のために借金をしていたと認められる場合は、妻側も責任が問われることになるんです。つまり、それは旦那側の一方的なお金の使い方ではなく、家族みんなで必要だったお金、と認められるということです。

こういった場合は、離婚をして、籍を抜いたとしても、妻側にも返済義務が残りますので、知っておいてください。

もちろんそうはいっても、「旦那が勝手に借金をした…」など、妻側にも言い分があるでしょうし、状況にもよりますから、微妙な場合は、弁護士を通して、どのくらいの分をこちら側が負担をしたらよいか? について討議することになります。

死亡した親族に借金があった場合、相続放棄をしない限り返済義務は消滅しない

亡くなった親に生前借金があった場合、その負債は「遺産」として配偶者や子供に相続されます。

その際に、戸籍を変えても借金は相続されるので、注意しましょう。

相続はプラスの財産もマイナスの財産も引き継がれます。なので、通常はプラスの財産からマイナスの財産を差し引いて、相続は検討されることが普通です。

なので、マイナスの財産のほうが割合が大きい場合は、一切の相続を放棄すれば大丈夫です。つまり「相続放棄」の手続きをすることになります。

養子縁組などをして、相続順位を変更しようとする方がときどきいらっしゃいますが、このようなことをしても相続は消滅しませんので、賢い選択ではありません。

相続放棄をしても相続は消滅しないことについてはよく知っておきましょう。借金としての遺産は、配偶者や子供が相続を放棄しても、別の親族へと引き継がれていきます。ゆえ、親族でもめ事が起こってしまう理由から、相続放棄がなされることはほとんどありません。

亡くなった親の借金は、親族で話し合って、わだかまりのないように返済していくことが大切です。

相続放棄についてさらに詳しく知りたい、という方は、こちらの記事が参考になります。

戸籍を変えて借金返済から逃れようとして起こりうる災難

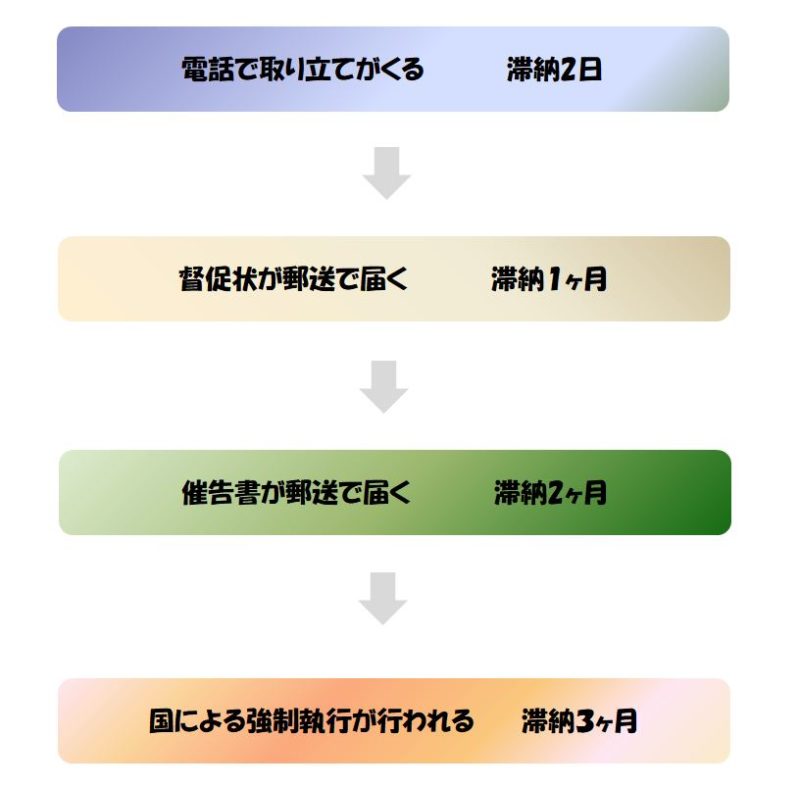

取り立ての流れ

まず、携帯電話に担当から連絡が入ります。これは返済予定日から1日から2日遅れると、たいてい電話がかかってきます。

このときに支払いを済ませれば、応じてくれます。

これを放置していると、次に督促状が届きます。「支払ってくださいね」という通知です。

それもまた放置していると、それよりも強い調子の催告書が届きます。これがだいたい滞納の2か月~3か月目くらいです。催告書とは「法的行使も考えていますよ」という裁判の用意があることを訴える内容のものです。

これを無視していると、たいていは国による強制執行がなされます。そうなると、一切の財産が差し押さえられます。給与も対象なので、会社や家族に必ずバレてしまいます…。

もし、戸籍を変えて引っ越しをして…という状態で、「このまま行方をくらましていればなんとかなるんじゃないか…」と思っている方がいらっしゃるなら、非常に危険です。業者は単に調査を後回しにしているだけです。

数か月経って、突然裁判を起こされる、なんてことも普通にありえます。

後々のいちばんの怖い問題は、延滞による高額な利子(遅延損害金)が発生することです。裁判で訴えられたら、これを退けることはまずできません。滞納した分についた利子は必ず返済しなければなりませんので、注意してください。

借金の3つの解決法

5年経過しているなら時効の援用をしてみる 対策1

借金をして時間が経っている方は、時効の成立を考えてみましょう。

最後の支払いから5年以上の歳月が経過していたならば、時効の成立が認められる可能性があります。

時効を成立させるには、「時効の援用」の手続きをする必要があります。

業者側に内容証明郵便で時効の成立のことを通知するものですが、相手がそれが受け取った時点で、法的に時効が成立することになります。

しかし、時効については以下のことに注意してからぜひ行ってください。

時効の援用をする際の3つの注意点

- 金融機関から内容証明郵便を受けている状態であるならば難しい

- 最後の支払いから5年の間に裁判を起こされたことがあるならば難しい

- 最後の支払いから5年の間に1度でも返済について同意したことがあるならば難しい

時効は、債権者側が「この人は支払い能力がない」と明確に認めてから5年の経過が必要です。

つまり、取り立てを相手側が行ってきていたならば、債権者は債務者にまだ返済能力があると認めているということなので、そのあいだは、その時効5年の年数にカウントされません。

たとえばこういったケースがよくあります。

業者が確認の電話を入れていて、「今はちょっと待ってください」とこちら側が返答をしていたならば、それは支払う能力があることを相手に認めているときなど、こういう場合時効は更新されていることになります。

こちらはもう払うつもりはない、と思っていても、相手側はそう思っていない場合がけっこうあるんです。

時効が成立かどうか? については素人判断をせずに、専門家に必ず聞いたほうがよいです。

行政書士に相談をしてみてください。

1件あたり2万5千円程度で内容証明郵便の作成ができますので、頼んでやってもらいましょう!

【時効の援用の手続き】

1 行政書士に「時効の援用通知書」を作成してもらい、債権者宛てに発送してもらう。

2 内容証明郵便で郵送した際の「郵便物等配達証明書」を必ず保管しておく。

3 相手側が時効の援用通知書を受け取った時点で時効が成立。

※ メールでも電話でもどちらでも対応は可能です。

低金利への借り換えを行って返済する 対策2

返済にまわすお金がない…という方は、まずは低金利への金融機関への借り換えを検討してみてることをおすすめします。

低金利のカードローン一覧 (100万円借り入れの場合)

- J.Score AIスコア・レンディング 0.800%~12.000% (8千円~12万円)

- アイフル キャッシングローン 3.000%~15.000% (3万円~15万円)

- プロミスのカードローン 4.5000%~15.000% (4万5千円~15万円)

- アコムのカードローン 7.7000%~15.000% (7万7千円~15万円)

- 住信SBIネット銀行 MR.カードローン 7.990%~14.790% (7万9千9百円~14万7千9百円)

キャッシングよりもカードローンのほうが金利が安い傾向にあるので、借り換えを行うことで、借金総額を安くすることができます。

そして、次の3つを注意して効率的な借金返済をしていってください。

借金返済の3つの注意点

- 利息の高い業者から返していく

- 毎月一定額を返していく

- 新たな借り入れはしない

毎月一定の額を返済していくのは、とても大事です。返済額が減ったり増えたりすると、借金額も安定しなく、後に必ず増えていく傾向があります。

また、一度完済を決めたなら、新しい借り入れは絶対にしないことです。

任意整理をして借金を減額して返済する 対策3

自力での返済がどうしても難しそうだ…という方は、債務整理で借金返済をするのがよいです。

債務整理の1つである任意整理をすれば、これまで支払っていた余分な「利息」と、完済までにこれから払うべき「利息」をまるごとカットして、借金を返済していくことができるので、現在返済能力が行き詰っている、という方も、安定した関係計画をたてることができます。

債務整理は国が法的に認めて債務者救済制度ですので、どんどん積極的に利用しましょう!

任意整理をすると、取り立ては2日から1週間で止まります。家族や会社に知られることはありません。借金理由も問われません。財産が没収されるようなこともありません。

弁護士とは一度面談をすれば、あとは弁護士が債権者と交渉をしてくれ、手続きのすべてをやってくれるので、非常にラクチンです。

「個人再生」や「自己破産」などの債務整理は裁判所を通すため、高額な費用がかかり、面倒な手続きも多いですが、任意整理は裁判所を通さないために、非常に簡易な債務整理法で、おすすめです。

任意整理をする際の手順

- 債務者はすべての借入社と借金額をリストアップする ↓

- 正確な借金額を理解する ↓

- 具体的な返済計画案を作る ↓

- 返済を開始する ↓

- 完済を目指して二度と借入はしないこと

任意整理をやってみたい、という方は、無料・匿名で弁護士とそうだんすることができますので、ご自身の現在の支払い能力で任意整理が可能かどうか? を検討してみてください。

※ 借金に強い安心できる弁護士事務所です。プライバシーの安全性を考慮して、相談はお電話になります。無料相談であっても、第三者に内容が漏れることは決してありません。

任意整理のデメリットはメリットになる理由

任意整理をすると、信用情報機関(いわゆるブラックリスト)に名前が掲載されるので、以下のようなデメリットが発生します。

任意整理を行ってから5年の間に起ること

- 信用情報機関に事故情報が載る

- 住宅ローン・マイカーローン・教育ローンが組めなくなる

- 新しくクレジットカードが作れなくなる

- 銀行口座が3か月凍結する

- 保証人になれない

- 携帯の機種を分割購入できない

- 新転居先の審査に落ちることがある

しかし、これらのことはさほどデメリットであるとはいえないものになりますので、安心しましょう。

たとえば、借金癖がある方にとってみれば、任意整理のデメリットはメリットにもなるものです。

もし、あなたが今から任意整理をしたすると、5年間強制的に借り入れができなくなるので、これまでお金にだらしなかった生活習慣を改めることができるんです。

クレジットカードの使用にも制限がかかりますが、デビットカードを用いて対処しましょう。

どうしてもクレジットカードを作りたい方には、実は裏技もあったりするので、以下の内容を参考にしてください。

任意整理のときのレジットカードの作り方

全部のカードで過去に借金をしていて、すべてが任意整理対象である場合は、任意整理がはじまる前に審査の通りやすい会社に申請してクレジットカードを作っておくのがよいです。

全部のカードで過去に借金をしていて、すべてが任意整理対象である場合は、任意整理がはじまる前に審査の通りやすい会社に申請してクレジットカードを作っておくのがよいです。

任意整理は弁護士と相談をしてから、2か月くらいは、はじまるまでに時間があるので、このときにやりましょう。

審査が甘いところでクレジットカードを作ることを検討してください。流通系は比較的甘いです。信販系ならば「セディナカード」などが、比較的甘いといってよいです。

消費者金融のカードは作りやすいですが、絶対にやめておきいてください。

クレジットカードの審査難易度

【低い】 < 【高い】

消費者金融系 < 流通系 < 交通系 < 信販系 < 銀行系

任意整理のデメリットに関しては、以下の記事でさらに詳しくお話していますので、もっと知りたい、という方は、ぜひ参考にしてください。

>>任意整理と信用情報機関掲載、そのデメリットと対策について

借金は戸籍を変更してもしなくても返済しましょう

戸籍を変えれば、借金返済から逃れることができるのでは? という期待は、現実的な考えではありません。

金融機関は戸籍を芋づる式に調査することができます。放置しておくと、その後高額な利子を発生させ、裁判を起こしてくる可能性もあります。

もし、どうしても困難になった借金は、任意整理をはじめとする債務整理でほとんど解決できるので、検討してみるのがよいです。

相談をしたからといって、必ず任意整理をしなければならないということはありませんので、とにかく専門家に相談をしてみることが、今の苦境を抜け出す大事な行動です。

明日より、今日動きだしたほうが、人生は楽になります。

今自分が置かれている状況から、一歩だけ前へ進んでみてください!