“問題あり”の方は、解決法についてもお話ししますので、取り組んでみてください!

診断で危険信号が出た人は、取り返しのつかないことになる前に、借金の対策を考えてみてください!

借金はなんとかなるか? 「総額」「収支」「理由」「経過」「未来」の5つの項目で判断する

次の5つを具体化してみると、ご自身の借金問題について、大丈夫なラインなのか? 危ないラインなのか? おおよその判断ができます。

借金がなんとかなるか? を判断するための5つのチェック項目

- 返済総額の把握

- 収入と支出のバランス

- 借金理由

- これまでの経過

- 未来の収入

ひとつずつ解説していきます。

借金総額を数値化して、把握してみる no.1

現在の利息を含めたの借金(債務総額)を洗い出してみましょう。

現実的に返済できる額であるのか? それについて考えることで、現在抱えている借金が返済可能なものであるかどうかが、わかります。

債務額が30万円程度なら、なんとかなるんじゃないか、と思えるかもしれません。100万円を超えてくると、難しくなってくる、そう思うかもしれません。これは当人の支払い能力によって変わってくるものです。

自分の総債務額を洗い出してみても、実感が湧かない、という方は、総量規制というものを考えてみてください。

新しい貸金業法のポイント

(1) 総量規制 借り過ぎ・貸し過ぎの防止

借入残高が年収の3分の1を超える場合、新規の借り入れができなくなります。

2010年に貸金業法が改正されました。貸出総額に制限がかかり、借入限度額は年収の3分の1までとされています。

つまり、一般的にいうのであれば、年収の3分の1を上回っていれば、その借金額はその者の返済能力を超えています。

借金をしてまだ日が浅いのか、けっこう長期化しているのか? についても、この機会に考えてみてください。

借金が増える仕組み

| 年数 | 借金総額 |

| 1年目 | 1150,000円 |

| 2年目 | 1325,000円 |

| 3年目 | 1520,875円 |

※ 金利15%で100万円を借り入れした場合

借り入れをしている期間が長期化している人ほど、借金総額は大きくなっているはずです。借金が長期化しているのであれば、しっかり危険水域に突入しているといえます。

「こんなによけいな利息を毎月支払ってまで借金をしている理由って、なんだろうか?」と思う瞬間があるはずです。ご自身の借金について向き合うべき、よい機会だといえます。

収入と支出のバランスをはかってみる no.2

現在の「収入」よりも、「支出」が過度に多ければ、返済能力を超えた借金を抱えていることは明白です。

膨らんだ借金を返済していくには、収入源は増えていっていなければなりません。

「収入」が増えておらず、借金を継続しているのであれば、現在において被る損失を「未来」に引き延ばしているに過ぎないことになります。

この機会に、ご自身の収支表を作成してみて、考えてみてください。

一か月の収支表の例

| 給料 25万円 | 家賃 75,000円 |

| 食費 23,000円 | |

| 遊興費 30,000円 | |

| 通信費・携帯代 12,000円 | |

| 光熱費 10,000円 | |

| 日用品・消耗品 3,000円 | |

| 医療費 6,000円 | |

| 交通費 15,000円 | |

| 洋服代 16,000円 | |

| 雑費 10,000円 | |

| 借金返済額 50,000円 | |

| 合計 250,000円 |

近々で支出が過度に大きかったり、膨らんだりしているのであれば、要注意です。さらにこれからますます借金額が増えていくということになります。

理由が明確でない借金は危険信号! no.3

そもそもなんのために借金をしてしまったのか? その理由を今一度考えてみましょう。

即金が必要でついついキャッシングをしてしまった。しかし、計画が狂ってしまって、借金がかさんでいってしまった、という場合がよくあります。

仮に、返済が滞ってしまって、借金額が膨らんでしまった、という場合においては、計画がずさんであるせいか? そもそも返済能力を超えているせいなのか? を判断する必要があります。

たとえば、借金を返済するために新たに借り入れをしてしまったとしたら、借金の理由は借金をしていた、ということになります。

だとしたら、これはおかしなことではないでしょうか?

返済のための借り入れはまったく無益なお金です。

借金をしているお金が、本当に必要なお金であったかどうか? を冷静に考えてみてください。それが無益なお金である、と判断したならば、なんともならない方向にすでに転がり落ちていっている、と思ってよいです。

一般的に借金をしてしまった一番多くの理由は、生活費といわれているんですが、借金理由について明確な理由はない、という方に、ここでその話をしておきます。

もし、生活をしていくのにお金が足りないのならば、支出を減らし、収入を増やす工夫をしましょう。それでもお金が足りないのであれば、安いところへ引っ越しをする、転職をする、国からの生活保護を受ける、など、ライフプランを練り直していかなければなりません。

支出表を作って、何にお金が使われているのか? を具体的に明確化してみてください。

生活を変えれば、なんとかなりそうであるのか? をまずは考えてみてください。

ふだんから、お金の具体的な出所について考える癖をつけると、借金が今の生活の中でどうにかなるものなのか、どうにもならないものかが、だんだんわかってくるはずです。

経過が順調である no.4

以下の事項を、ざっと書き出してみてください。

借金返済経過が順調であるかの確認ポイント

- 最初の借入額

- 現在の毎月の借入額

- 毎月の返済額

- 毎月の固定収入額

- 予定の臨時収入(ボーナス)

- 財産

一度も返済日を滞納したことはなく、一度も返済プランが頓挫したことがないならば、借金との付き合いは身の丈に合ったものだと一応の判断はできます。

もし、頓挫した経験があるのならば、新たな返済プランを練り直して、できるだけ具体的に立てなおしてみましょう。無理のない、余裕のあるプランがよいです。

本当にそれは現実的に可能なものか? を検討してみてください。

シンプルにいって、返済能力を超えた借金はなんともならないので、いくら返済計画を練ったところで、唸ってしまうはずです。

「無理そうだな…」と思えるならば、借金はなんともならないです。

いずれ、切羽詰まった状況に陥ります。借金の対策について、今真剣に考えるときです。

これから収入増加の見込みはあるか? no.5

これから自分の収入は増える見込みがあるか? について考えてみましょう。

今勤めている会社でキャリアアップが臨めそうか? 年収が上がる確実な保証はあるのか?

未来における収入増加が不確定であるならば、借金はなんともならない、です。

なぜなら借金はこれから増えていくことはあっても、減ることはないからです。

借金の恐ろしさは、新たな借り入れをしなくても、利息が膨らみつづけていくことです。結局のところ、借金は返済しなければ、その額は増えつづけていきます。

もし、未来に対して、漠然とした不安を抱いているのであれば、早くに借金解決に乗り出したほうが、傷は浅くて済むのは間違いありません!

なんともならない借金をなんとかする! 5つの対策

なんともならない借金をなんとかする5つの対策

- 返済を効率化して、返済を楽にする

- 借金理由を明確にして、そこにかかっている支出を減らす

- 固定費を削る

- 収入を増やす工夫をして、返済額を増やす

- 家族に相談をして肩代わりしてもらう

借金返済を効率化して、返済を楽にする solut.1

次の3つの対策で、返済の効率化をはかりましょう。

借金返済を効率化する3つのポイント

- 金利の高い業者から返していく

- 毎月一定額を返していく

- 繰り上げ返済をする

金利の高い業者から優先して返済をしていきましょう。結果的に、全体の借金総額を安く済ませることができます。

また、返済額は毎月一定の額を決めておくことが大切です。

返済額に浮き沈みがあると、借入額がいったんは減っても、後に増えたりして、結局いつまでたっても借金が完済できない状態がつづくケースが多いです。

さらに、収入に余裕があった場合(ボーナス月など)は、繰り上げ返済をするのがよいです。繰り上げ返済とは毎月の返済額とはべつに支払う返済のことです。ボーナスがあった月などに毎月の返済額に上乗せする形で返済を行います。

このときも高い金利の業者を優先して、返済をするのがよいです。今後の毎月支払う返済額を少なくすることができますし、返済期間も短縮することができます。

一方、返済の効率を下げてしまう返済法もありますので、次の項目に該当していれば、改めたほうがよいです。

借金返済の効率を下げる3つのポイント

- 毎月の返済額が低すぎる

- 借金を一本化する

- 新たな借り入れをする

毎月の返済額が低すぎると、返済期間が延びてしまうため、完済にたどり着くことがむずかしくなります。

金利の低い銀行のローンなどで借金を一本化してしまう考えも、NGです。いわゆるおまとめローンは、結局返済期間が延びてしまって、借金総額が増えてしまうケースが多いんです。

経験からいって、おまとめローンは一時しのぎにはなりますが、借金の解決にはなりません。それは本質的な意味での借金解決法ではないからです。

おまとめローンに関しては、下の記事がさらに詳しいので、参考にしてみてください。

そしていちばんやっていはいけないことは、返済のために新たな借り入れをしてしまうことです。

こうなってしまうと、地獄の自転車操業にはまってしまうので、絶対しない、と強く肝に銘じておく必要があります。

借金理由を明確にして対策を施す solut.2

借金をした明確な理由があるのであれば、そこを見つめなおすことで対策が施せないか? を考えてみましょう。

借金の理由

- 失業や転職などによる収入の低下

- 引っ越しにかかったお金

- 車や住宅ローン

- 結婚や出産費用

- 子供の養育費・教育費

- 病気の治療代や医療費

- ギャンブル

- 買い物や旅行

- 親の借金

- 奨学金

- 投資の失敗

- 生活費

たとえば、子供ができてから養育費にお金がかかるようになった、という場合は、具体的にそのなににどれだけのお金が使われているのかを明確にしてみてください。

子供用品にお金がかかっているのであれば、無駄な用品を買っていないか? を洗い出してみましょう。

食費にお金がかかるようになったならば、どのような支出があるのか? を考えて、減らすことができないか? を考えて、対策をしましょう。コンビニでの出費が多いのであれば、できるだけスーパーを利用する、など、対策をしていってください。

お金の出所を明白にすることが大事です。

子供の習い事にお金がかかるようになった、という場合など、「これは対策をすることは難しい」と一見思えるものであっても、たとえば、それが本当に子どもに適したものなのか? を今一度考えてみましょう。もっとふさわしいスクールがあるのならそちらに変えてみる、などすれば、対策ができるかもしれません。

借金の理由となった対象についてできるだけ具体的に吟味をしていくことで、対策を施していくことができます。少なくとも、借金事情は以前よりも、楽になることはあっても、苦しくなることはないはずです。

固定費を削る solut.3

実は借金をしている方のいちばん多い原因は「生活費」といわれます。

贅沢をしていないし、実際に生きていくのにお金がかかっているのだから、借金は仕方がない、と思う方も多いかもしれません。しかし、そこからもう一歩踏み込んで考えてみてください。意外と解決策が導ける場合があるんです。

おすすめの削減固定費

- 通信費

- 携帯料金・電気・ガス料金

- 保険

生活費にお金がかかっている方は、とにかくまずは、固定費を削ることができないか? を検討してみるとよいです。

固定費は家賃や駐車場代など、毎月一定で変わらない支出額のもののことを差します。一見削れそうもないように思えるんですが、削ることはけっこう可能です。

たとえば、携帯電話を格安SIMにに変えてみれば、月に3~5千円安くできます。サブブランドに変えてみるだけでも、かなりの節約ができるはずです。

電気・ガス料金も節約が可能です。ずっと同じところで使っている方が多いと思いますが、料金は会社によってバラつきがあります。各社のシミュレーションをしてみて、比べてみてください。

家賃が高いのであれば、安い物件に引っ越しを考えてみるのは、とても有効な手段です。家賃を落とすことができれば、かなり楽になります。

固定費は一度削ってしまえば、普遍的に節約ができるものなので、支出を減らして収入を増やす方法としては、もっとも楽なものです。ぜひトライしてみてください。

収入を増やす工夫をして、返済額を捻出する solut.4

借金をされている方は、必ずお金を管理する習慣をつける必要があります。無頓着な方が多いのじゃないでしょうか? 家計簿をつける習慣をつけましょう。スマホのアプリで、クレジットカードと紐づけられるので、簡単です。

ついついキャッシングやリボ払いをしてしまいがちな方は、クレジットカードをデビットカードに切り替えるとよいです。デビットカードにすると、即時払いなので、お金が銀行に入っていないことには支出できません。つまり身の丈に合った支出しかできなくなるんです。

収入を増やす方法

- 節約をする

- 浪費を減らす

- 転職をする、副職をする、キャリアアップをはかる

以下に、節約をはじめとする3つの収入アップ術をお話しします!

節約をする

ふだんの生活において節約の意識がまるでない方は、ちょっとしたことでよいので、節約をしてみてください。

買い物に関しては必ずリストアップしてから、買うようにしましょう。たとえば、次のような優先順位をつけるとよいです。

- 生活するのに絶対に必要

- そのうち必要

- あれば便利

「生活必需品の買いもの」については、できる限り値段を安く抑えられないか? を考えてみると、意外と支出が抑えられます。

「そのうち必要な買いもの」については、いったん買うのをやめておく習慣をつけるとよいです。「あれば便利なもの」については、必要になるまで買うのはやめておくがようにしましょう。

強く購買欲求を押さえつけてしまうのではなく、「いったん買うのをやめる」という習慣をつけることが大事です。そういう生活が身に着いていくと、無駄な出費が減って、節約することが習慣化されていきます。

浪費対策をする

出費の一番大きいものが浪費だと思いますので、いらないものにお金をかけすぎているのであれば、それを抑えることで、かなりの支出を抑えられるはずです。

ギャンブルや買い物など、借金の理由が明らかである場合は、そこをピンポイントにして支出を抑えましょう。

浪費癖の人の特徴

- 家計簿をつけていない

- お金そのものについての知識がない

- クレジットカードでキャッシングすることに抵抗がない

- 給料日には必ず買い物をする

- 仕事帰りに必ずコンビニに寄る

- スターバックスやマクドナルドに立ち寄るのが習慣化している

- 流行ものに敏感

- 人が身に着けているもの、話をしたものにひどく興味を惹かれる

- 飲み会や旅行の誘いを断れない

- 将来のことを深く考えていない

上記の項目に2つ以上該当する方は、浪費依存が高い傾向にあります。下記の対策をやってみてください!

浪費癖を治すためのお金の使い方7選

- クレジットカードを持ち歩かない、またはデビットカードに切り替える

- 家計簿をつける

- 買うものに優先順位をつけてリストを作る

- 浪費対象の価格のレベルを下げる

- インターネットショッピングをやめる

- 他人にお金を管理してもらう

- 定期預金をする

どうしても無駄遣いが激しくて、いつのまにかお金がなくなっている、という方は、他人にお金を管理してもらう、という方法を検討してみるのも、ありです。

旦那さんならば奥さんに、実家にいる方は親御さんに、というふうに、一度話を持ち掛けtえみてください。お金が必要なときに、その都度もらうようにすれば、間違いなく無駄遣いが減ります。

また、お金は多額を一気に引き落とすのではなく、1万円ときめて、それ以上は引き落とさないようにしましょう。また、買い物をする際に上限金額を決めておくのも、とても浪費対策には有効です!

転職をする、副職をする、キャリアアップをはかる

今の仕事の収入が低すぎる、賃金が上がる見込みがない、という方は、転職を考えてみましょう。転職エージェントは無料ですので、登録をしておいて、とりあえずいろんな職種を見てみるとよいです。

ハローワークでの職業訓練校に通ってるのも、一つの手です。毎月10万円程度のお金がもらえながら、再就職先のスキルを学ぶことができます。

副職が会社の契約違反でないならば、隙間時間を見つけて新たな収入口を増やしてみてください。

おすすめの副業

- プライベートレッスン (タイムチケット)

- 写真販売

- webライター

- ココナラ

- ハンドメイド

- 代行業

- 宅配ドライバー (Uber Eats)

- 治験

- フリマ

- 覆面モニター

- 土日のみのバイト

- ネオモバイル (ポイント投資)

いちばんおすすめはフリマです。探せば、家にはいらないものがけっこうあると思いますので、不用品を売ってみてください。

おすすめのフリマ

- ペイペイフリマ

- メルカリ

- ラクマ

- ヤフオク

- モバオク

- スニーカーダンク

文章を書くことが好きな方は、webライターがおすすめです。クラウドソーシングに登録すれば、今すぐにでも簡単に仕事を受注することができます。

スキルを持っている方は、ココナラに登録をして、自分のスキルを売ってみましょう! 人に自慢できるようなスキルなんてない…と思う方が多いですが、イラストや写真や、IT業務など、なにかできることを、登録しておくだけでもよいです。

家族に相談できないか、を考えてみる solut.5

借金のいちばん有効な解決策は、家族に肩代わりをしてもらうことです。どうしても借金を返済するお金を捻出することができない、という方は、ご家族に相談することができないか? を一度考えてみてください。

家族に借金を全額、あるいは一部でも肩代わりをしてもらうのがよい理由として、利息を支払わなくてもよくなる点があります。

借金をしていてもっとも無駄で、返済を困難にしていくものは利息にほかなりません。これをストップすることができれば、あとは自分の能力に応じた形で月々返済をしていけばよいわけです。

借金を親に具体的手順

- 前もって話があることを伝えておく

- 親にこれまでの感謝の言葉を伝える

- (完済の)年月を示して、そこまで自分は頑張るという話をする

- 現在借金を返済していることを話す

- 借金をしてしまったことを話す

- 借金額など、借金の詳細を伝える

- 周囲に迷惑はかからないことを話す

- 援助してほしいことを伝える

- 人生をしっかり考えていることを話す

- 最後に借金について反省しているこを述べ、再びこれからのことを話す

親と話をする際には親の信頼を得ることに重点を置いて臨むのが、ポイントです。

親は子供の借金を自分の負債だと思うので、まず「それは自分の問題である」と親に認識させる必要があります。少なくとも、「それは自分の問題であることを理解をしている」ということについて、しっかり言語化することが大切です。

そうするめには、借金問題については核心から話さずに、完済予定から現在、過去へと語るのがコツです。

外堀から話をしていくと、相手の動揺を抑えることができますし、わりあいに冷静な話し合いの場を持つことができていきます。

また、話の前にメールや手紙を出しておいて、「話がある」ことを伝えておくと、ワンクッション置く形になるため効果的です。

借金を親に話すときのポイント

- 前もって話があることを伝えておく(電話、メール、LINE、または手紙)

- 最初に完済予定である数年後のことを話して、現在の仕事や生活のことを話し、それから借金のことを話をして、その経緯を述べる。

親にどう切り出したらいいかわからない…という方は、下の記事に詳しい内容があるので、必見です!

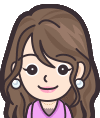

任意整理で借金を減額して解決する

借金額が数百万程度の方は、金利をストップさせて元本だけを支払う任意整理で、借金を整理するのが、ベストな対策です。手続きも簡単で、弁護士費用も安いです!

専門家の力を借りれば、借金生活から脱出できる

債務整理で返済をしたほうがよい人

- すでに複数社で借りている

- 借金を一本化したいと考えてはじめている

- 最近返済がつらい、と感じはじめている

- 給料が上がりそうもない

- 最近大きな出費があった

返済に困っていて、自力では返済が困難になっている…という方は債務整理で完済しましょう。任意整理をすれば、これから支払うはずの利息を全部カットできるので、どうにもならなくなった借金でも完済の目途が立てられるようになります。

任意整理、個人再生、自己破産のいずれかであれば、借金で困っている方の問題は必ず解決できます。

法律の下で借金を減額、または免除をして、完済に至る方向性を導く方法を、ぜひ検討してみてください!

任意整理の流れと特徴

任意整理の流れ

任意整理では、業者側に有利な法律で、多く支払っていた金利を、今度は債務者に有利な法律で、取り返すことができます。

一つの例をお話しします。

Sさん・32才男性

借金総額 350万円 借り入れ業者数 3社

| 債務整理法 | 任意整理 |

| 職業 | 自営業 |

| 借金理由 | 事業の失敗、遊興費 |

| 借金総額 | 350万円 |

| 最低弁財額 | 288万円 |

| 毎月の返済額 | 4万8千円 |

| 期間 | 5年 |

たとえば、この方の場合、本来の債務総額は、350万円でしたが、多く利息を払い過ぎていたため、最低弁財額(実際に支払わなければならない額)は、288万円となりました。

任意整理をすることで、62万円もの減額ができたわけです。

任意整理をして得られること

- 完済までにかかる利息を免除できる

- 遅延損害金が発生していた場合、その利息を免除できる

- 払い過ぎていた利息がある場合、それが過払い金として戻ってくる

- 弁護士に依頼をすると、取り立てを止められる

- 債権者とのやりとりの一切を弁護士にゆだねることができる

- 家族や会社に知られずに内緒でできる

- 借金理由を問われることはない

- 財産を奪われることなく、借金整理ができる

- 任意整理をしたい借入先を選ぶことができる

- 裁判所を通さない手続きなので費用が安い

弁護士に相談した時点で、一切の取り立ては止まります。弁護士に面談をしたあとは、債務者は債権者とやりとりする必要は一切ありません。

今金銭的に困難な状況の方でも、余裕ができて、返済ができていけるようになります。

任意整理にはデメリットももちろんあるので、知っておく

任意整理のデメリット

- 信用情報機関に事故情報が載る

- 住宅ローン・マイカーローン・教育ローンが組めなくなる

- 新しくクレジットカードが作れなくなる

- 銀行口座が3か月凍結する

- 保証人になれない

- 携帯の機種を分割購入できない

- 新転居先の審査に落ちることがある

任意整理を行うと、ブラックリストにご自身の金融事故情報が掲載されます。つまり「この人は金銭トラブルを起こした経験がある」ということを、知らせることになります。

そうなると、銀行、消費者金融をはじめすべての貸金業者が、「この人にはしばらくお金を貸すのをやめよう」と判断をすることになります。

しかし、信用情報は専門家が閲覧するものであって、個人が見るものではありません。会社の上司や社長が見ることももちろんありません。家族や身内にも知られることはありません。

問題なのは、借り入れができなくなることです。しかし、今借金が困難になっている状況でも借り入れは難しいはずなので、これはデメリットとはいえないといえます。

また、5年程度あれば、ブラックリストの登録から事故情報の一切は削除されます。

任意整理をすると、その対象となったクレジットカードを使うことや、新しくクレジットカードを作ることができなくなるわけですが、任意整理をしてもクレジットカードを使用できる方法はあります。

任意整理をしながらクレジットカードを使用する2つの方法

- キャッシングに使っていなかったクレジットカードを使う。

- 任意整理を始める前に、審査の甘い会社のクレジットカードを作っておく。

すべてのカードで借金をしてしまっている場合は、任意整理前に審査が甘い新規のカードを作りましょう。

クレジットカードの審査難易度

【低い】 < 【高い】

消費者金融系 < 流通系 < 交通系 < 信販系 < 銀行系

カードの審査が通らない場合もあるか、とは思いますが、流通系は比較的審査が緩く、セディナなどに申請してみましょう。(一度に何社も申請しないほうがよいです。1社1社確認していきましょう。)

ほかにも、任意整理をすることで、保証人になれない、住宅ローンが組めない、などのデメリットも発生しますが、現在多額の借り入れをしている時点で、これらのこともむずかしいわけなので、これらもデメリットと考える節はないといえます。

任意整理をして得られる3つのメリットを知っておく

任意整理をして得られるもの

- これから支払う利息を全額免除できる

- 債務者に有利な法律で、これまで支払った利息を減額できる

- 過度に払い過ぎていた利息がある場合には、過払い金として戻ってくる

- 弁護士に依頼をした時点で、取り立てが止まる

- 債権者との対応を一切しなくてよい

- 家族や会社に内緒で可能

- 借金理由を問われることはない

- 財産を奪われずに借金整理ができる

- 複数社から借り入れしていた場合、任意整理をしたい借入先を選べる

- 裁判所を通さないため手続きが簡易で、費用が安い (弁護士とは一度だけ面談の必要があり)

金利がストップします

任意整理は金利をストップさせて、これまでの総債務額を、毎月一定額を支払っていくことができます。

出資法に基づいた「債権者の出資法による金利」と、「利息制限法に基づいた債務者に有利な金利」を比べてみたときに、その総債務額は違っている場合があります。

そこで債務者の借金が減額されることになるわけです。

現在借金返済で苦しまれている方は、ご自身の借金がぜんぶでどのくらいあるのか? を弁護士に確認してみると、思ったよりも減額される場合が多く発生します。

借金理由は問われない

「結局自分が作ってしまった借金…」と恥や疚しさから、債務整理や任意整理に踏み出せない、という方がいらっしゃいますが、なぜ国による借金の救済措置があるのか? を改めて考えてみてください。

借金をしてしまったことは、べつに悪いことではないんです。それを自分で返済できない額まで膨らませてしまったことが問題であり、それを放置していることが問題なんです。

「このまま借金生活をしていたほうが、まだ余裕がある生活が送れる」「少なくとも今はなんとか生活できている」と考えているならば、問題を先送りしているだけのことなので、自分のしていることを肝に銘じる必要があります。

完全に返済能力がなくなってしまうと、自己破産をするしか方法がなくなってしまいますし、闇金などに手を出してしまうと、弁護士によっても解決できないケースが出てくるんです。そうなると、手遅れです。

任意整理においては、借金の理由は問われません。

自己破産はそれが身勝手な借金であるならば認可が下りないケースがありますので、今のうちに借金整理に乗り出したほうが賢明な処置です。

借金完済後に借金生活者に逆戻りすることはない

任意整理を行うことで得られる大きなメリット

- 任意整理をすることで、信用情報機関に事故情報が掲載される。それが理由で、その後5年程度借り入れができなくなる。そのことで借金癖が改められる

任意整理をすると、5年程度は借り入れができなくなるんですが、実はそのことで債務者は大きなメリットが得られます。

それは強制的に借金癖を治すことができる、ということです。

どうしても借金生活から脱け出すことができない、という方は、借金が習慣化してしまった方が非常に多いです。その抜け出せない回路をぶち破れます。

借金を返済し終わった後、再び借金生活者に逆戻り、ということは、絶対にないです。

借金があってもなんとかなる…は今だけの話

経験からいうと、「なんとかなる」と思っていて、そのうち「なんともならない…」となるのが、いわゆる借金です。

多くの債務者に見られるのは、最初は少額のキャッシングからはじまり、だんだんと借金が増えていくパターンです。そして気づいてはいるのにで、見て見ぬふりで、現状を放置して、不安が膨張していくのに任せている…そんな方が非常に多いんじゃないでしょうか?

借金はなんとかなる、と思っている、それって、実はなんかならないんじゃないか…と思っている裏返しなのではないでしょうか?

これ以上ひどくならないうちに、具体的な完済目途を、どうか今一度考えてみてください。

自分ができることを、今からはじめてみる! 借金によって、自分の人生を奪われてしまうのは、とにかく人生の損失です!